Investigation : contrat entre GCO et SNC-Lavalin Mauritius, ou comment la convention fiscale pénalise l’état sénégalais

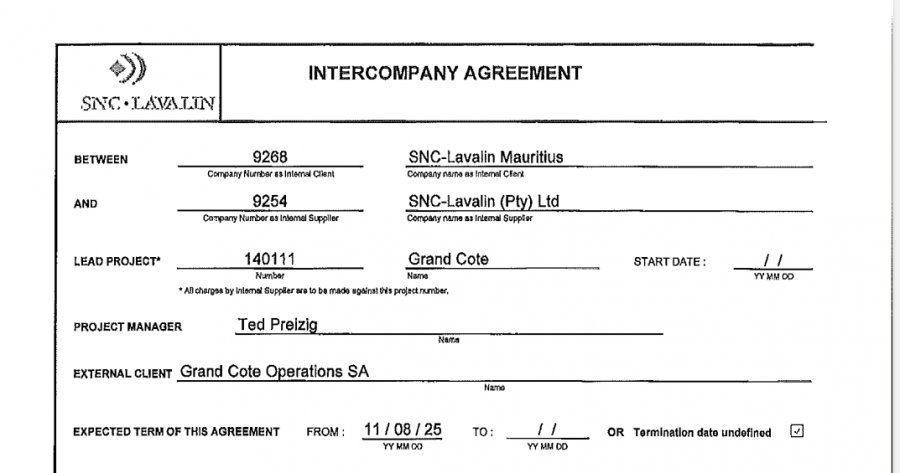

©Klinfos.com-Mercredi 23 Mai 2018 – Les liens d’affaires en Grande côte opérations (GCO) et SNC- Lavalin Mauritius Ltd. (SLML), filiale du Canadien SNC Lavalin ont débuté le 25 aout 2011. A cette date, une lettre d’intention dont nous détenons une copie a été envoyée à SLML.

Les liens d’affaires en Grande côte opérations (GCO) et SNC- Lavalin Mauritius Ltd. (SLML), filiale du Canadien SNC Lavalin ont débuté le 25 aout 2011. A cette date, une lettre d’intention dont nous détenons une copie a été envoyée à SLML.

Dans le contenu de ladite lettre GCO fait part de son intention d’accorder à la société offshore basée à Maurice, un contrat d’ingénierie, de construction et aussi de management pour un montant de 50 millions de dollars. Les travaux devraient être exécutés par SLML au Sénégal plus précisément sur la côte atlantique où GCO exploite du zircon.

Cinq mois après la lettre d’intention envoyée le 25 août 2011, une version finale du contrat, que nous avons consulté, estampillée « confidentielle », a été rédigée par le cabinet d’avocats MinterEllison, basée à Melbourne en Australie, pays d’origine d’un des actionnaires de GCO, à savoir la compagnie australienne Mineral Deposits Limited (MDL).

Ce document de 108 pages que nous avons consulté a été signé par Adam Smits, à l’époque chef de projet à GCO et qui aujourd’hui est directeur exécutif à Nzuri Copper Ltd, une compagnie australienne. Ce document fourni moult détails sur l’exécution du projet qui devrait être achevé en 30 mois.

Dans cette affaire, la question qui est posée d’emblée est pourquoi avoir confié un tel contrat à une entité offshore. Pourquoi traiter avec la filiale mauricienne plutôt que directement avec la maison mère, qui est coté en bourse et a donc une obligation de transparence financière?

Convention fiscale ou évasion fiscale ?

En réponse à notre courrier (courriel envoyé le 23 avril 2018), Bruno Delanoue, directeur adjoint et non moins actionnaire de GCO, souligne dans un courriel (reçu 24 avril 2018) que tous les engagements vis-à-vis de l’Etat sénégalais ont été respectés en matière de taxes.

«L’intégralité de leurs (SNC-Lavalin) prestations leur a été acquitté selon le régime fiscal et légal en vigueur, en prenant notamment soin de veiller à l’application de traités de non double imposition entre le Sénégal et les pays d’origine du prestataire», déclare M. Delanoue.

En effet, l’accord de non double imposition entre le Sénégal et l’Ile Maurice est entré en vigueur en 2004. L’impôt sur le bénéfice au Sénégal tourne autour de 30%, à Maurice par contre, il est de 15% officiellement.

Ce dernier tient même à souligner que «la période 2010-2014 a fait l’objet d’un contrôle fiscal qui s’est particulièrement focalisé sur les questions de prestations de services faites par des prestataires étrangers et des retenues à la source qui en découlent ».

Au niveau de GCO, des questions restent pourtant en suspens. Pourquoi signer avec une filiale offshore en lieu et place de la maison mère ?

Jusqu’ici la source la plus détaillée en matière de fiscalité du secteur minier et celui des hydrocarbures, reste le rapport de l’Initiative pour la transparence dans les industries extractives (ITIE), une norme internationale de transparence et de redevabilité à laquelle le Sénégal a adhéré en 2013.

Nombre d’experts contactés, en majorité des juristes et fiscalistes, mettent en avant l’accord de non double imposition qui existe en l’Ile Maurice et le Sénégal.

En effet, l’accord de non double imposition (convention fiscale) entre le Sénégal et l’Ile Maurice est entré en vigueur en 2004. Par exemple, l’impôt sur le bénéfice au Sénégal tourne autour de 30%, à Maurice par contre, il est de 15% officiellement.

Et dans son rapport financier de 2012 que nous avons consulté, SLML dit n’avoir finalement payé que…3% de taxe sur ses 41 millions de dollars de bénéfices! En réalité, à Maurice, les entreprises ont la possibilité de bénéficier d’un crédit d’impôt de 80% sur leurs revenus étrangers.

Ce qui permet finalement de rabaisser le taux imposable baisse jusqu’à 3%. Toutefois parlant des avantages de Maurice, le cabinet bethelfinance mentionne sur son site qu’il n’existe « aucun impôt sur les bénéfices des entreprises offshore enregistrées à l’île Maurice ».

Signé dans le but de contrer l’évasion fiscale, l’accord de non double imposition peut bien produire l’inverse, souligne Thialy Faye, juriste et membre du Forum Civil, une ONG basée à Dakar.

Thialy Faye souligne qu’en réalité le Sénégal devait d’abord analyser le volume d’échanges qui le lie avec Maurice avant de conclure un tel accord qui en réalité lui est défavorable.

L’île Maurice dont les services financiers représentent 12% de son produit intérieur brut (PIB), ne figure même pas sur la liste des principaux partenaires économiques du Sénégal.

«Vous n’avez aucune entreprise sénégalaise présente à Maurice, c’est donc à la défaveur du Sénégal et ce sont les entreprises étrangères présentes à Maurice qui profitent de cette convention fiscale », déplore M. Faye.

Le Sénégal figure dans le lot d’une quarantaine de pays qui ont signé un accord de non double imposition avec l’île Maurice. Un paradis fiscal qui dans le dernier rapport de Tax Justice Network sur le secret bancaire, occupe le 49è rang sur 100 pays étudiés.

L’île Maurice se distingue par une forte pratique du secret bancaire et un taux d’imposition très bas, soit les caractéristiques typiques d’un paradis fiscal même si les autorités mauriciennes s’en défendent. Une convention fiscale lie aussi, le Sénégal au Luxembourg autre territoire considéré par beaucoup d’ONG comme un paradis fiscal.

Pour Elimane Kane, responsable du programme justice économique au bureau d’Oxfam à Dakar, cette convention signée avec Maurice pose un «sérieux problème de transparence fiscale».

« Ce type d’accords avec des pays comme Maurice et le Luxembourg contient des risques d’évasion fiscale réelle. Les récentes révélations des Paradise Papers confirment le rôle de Maurice qui est une destination de boites aux lettres pour les entreprises multinationales et individus », poursuit-il.

Pour l’inspecteur des impôts, Magueye Boye, la convention avec Maurice comporte une « particularité dangereuse » car « les intérêts, redevances et les dividendes ne sont imposables que dans l’Etat de résidence des bénéficiaires », explique-t-il dans une tribune parue dans le site web du quotidien privé sénégalais « Le Quotidien » en février 2018. Ceci n’est pas le cas avec la convention signée avec le Luxembourg qui accorde au Sénégal la possibilité de faire des retenues à la source.

Maurice, une plaque tournante

Dans cette affaire, l’intérêt qu’à GCO à traiter avec une société offshore basée précisément à Maurice est une question qu’il est loisible de poser.

Il est vrai qu’au regard de l’accord liant le Sénégal et l’Ile Maurice, la possibilité d’alléger au maximum la taxation est rendu possible mais au regard de la structuration de l’actionnariat de GCO, on détient encore une clé de compréhension.

Et GCO, a comme actionnaire majoritaire Tizir Mauritius Limited qui détient 89, 5% des parts, cette dernière constitue une propriété de Tizir Uk, une joint-venture où l’australien MDL détient 50% et le français Eramet 50%, souligne le rapport 2016 de ITIE Sénégal.

Pour ce qui est du reste, 10% des parts de GCO reviennent à l’Etat sénégalais et le reste est composé de quatre personnes physiques dont Bruno Delanoue, l’actuel directeur adjoint de la compagnie, précise encore le rapport 2016 de ITIE Sénégal.

Pour le Sénégal, 8,8 millions de dollars (soit 4 milliards FCFA) aurait pu permettre l’achat de deux machines de radiothérapie pour les 350 malades du cancer que compte le pays.

D’autres compagnies minières détentrices d’une concession ou d’un permis d’exploitation au Sénégal ont leur maison mère basée à Maurice.

Ainsi, Sabodola Gold Opération qui exploite l’or dans l’est du Sénégal appartient à 89, 60% à Sabodola Gold Mauritius, une société mauricienne détenue par Teranga Gold Corporation (cotée à la bourse de Toronto et de Sydney).

Les Industries Chimiques du Sénégal (ICS), jadis un des fleurons de l’économie sénégalaise, ont comme actionnaire majoritaire (78%), Indorama International Holding Limited, une société mauricienne.

Certaines conventions fiscales signées par les pays d’Afrique subsaharienne avec des pays développés et aussi certaines juridictions offshore, jouent un rôle évident dans les mécanismes d’évasion fiscale et sont régulièrement dénoncées par des organisations à but non lucratif comme Oxfam ou encore Actionaid.

Selon des experts (fiscaliste et auditeur) qui ont répondu à nos sollicitations, le gouvernement sénégalais aurait pu percevoir 20% soit 8,8 millions de dollars sur les 44 millions perçus par SNC-Lavalin Mauritius.

Pour le Sénégal, 8,8 millions de dollars (soit 4 milliards FCFA) aurait pu permettre l’achat de deux machines de radiothérapie pour les 350 malades du cancer que compte le pays. Parmi ces malades certains avaient été acheminées au Maroc en février 2017 à cause de la panne de l’unique appareil de radiothérapie dont disposait le pays jusque-là.

8,8 millions de dollars, c’est aussi l’équivalent de la masse salariale annuelle d’environ 850 médecins.

Selon des recherches que nous avons effectuées, le Sénégal a signé au moins 14 conventions fiscales aux yeux des experts, celle signée avec L’ile Maurice demeure la plus désavantageuse. Dans un document du bureau de Dakar du cabinet international Grant Thornton, 10 parmi ces conventions (Canada, Chine, Belgique, Espagne, France, Italie, Liban, Norvège, Malaisie, Maroc) y sont présentées comme offrant la possibilité au Sénégal d’effectuer en moyenne 10% de retenus sur les redevances.

Cependant, ces conventions fiscales ne sont pas figées dans le temps, on peut les renégocier ou les abroger.

Dans un rapport intitulé : « Conventions fiscales, conventions inégales », l’ONG Actionaid, donne l’exemple du Rwanda qui a « efficacement renégocié sa convention fiscale avec l’Île Maurice en 2013 ».

Le pays de Paul Kagamé empoche depuis cette révision, une redevance (10%), un impôt sur les bénéfices (10%), et des intérêts (10%), mentionne-t-on dans le rapport précité.

Selon une source au sein du ministère sénégalais de l’Economie et des Finances qui a requis l’anonymat, le Sénégal aussi veut renégocier sa convention fiscale avec l’île Maurice et qu’à cet effet, une délégation d’officiels a « récemment » séjourné à Port-Louis, la capitale mauricienne.

D’autres cadres dudit ministère qui ont aussi parlé sous couvert de l’anonymat, émettent quant à eux des réserves sur le projet de zone économique spéciale (ZES) que le Sénégal compte mettre en place avec comme partenaire le Mauritius Africa Fund.

Au-delà de l’Afrique, l’importance de l’île Maurice en la matière est source d’inquiétude. Dans une étude intitulée : « Investissement direct étrangers en Inde et le rôle des paradis fiscaux », le Center for Budget and Governance Accountability (CBGA), un think tank, basé à New Delhi, s’inquiète du fait que plus de 30% des de ces investissements proviennent d’entreprises basées à Maurice.

Obscures transactions?

Toutefois, il semble assez clair que c’est pour échapper à toute taxation (ou d’en payer le moins possible) que SNC Lavalin a choisi sa filiale mauricienne pour signer et exécuter ce contrat avec GCO.

Pour preuve, à la direction de l’entreprise canadienne, on se démarque carrément. « Le contrat GCO n’’était pas un projet canadien et aucun travaux n’a été exécuté au Canada » se défend SNC Lavalin Group dans un courriel transmis à ICIJ, le 27 avril 2018 par Nicolas Ryan, Conseiller en charge des relations avec les médias.

Selon l’entreprise canadienne, le contrat a été signé par sa filiale mauricienne au regard des avantages que confère cette juridiction, « risque politique faible, personnel bilingue, usage de devises, environnement des affaires, un système bancaire bien structuré » Quid de la taxation ?

Dans sa réponse à nos questions, la maison mère a déclaré que sa filiale mauricienne existe depuis longtemps et est antérieure au contrat avec GCO. Selon SNC-Lavalin, l’existence de la filiale mauricienne n’est pas liée au seul fait de conclure le contrat avec GCO. D’après les déclarations de Nicolas Ryan, le conseiller en charge des relations avec les médias du groupe SNC-Lavalin, la convention fiscale entre le Sénégal et le Canada confère aussi les mêmes avantages fiscaux.

En examinant, la convention fiscale liant le Sénégal et le Canada, disponible en ligne (contrairement à celle signée avec Maurice qui n’est pas rendue publique), on peut y lire en son article 12 que le Sénégal applique une retenue de 15% sur les rémunérations à l’exception des activités industrielles, catégorie dans laquelle entre les travaux d’ingénierie réalisés par SLML au bénéfice de GCO.

Toutefois, le choix porté sur SLML reste sujet à caution. SLML a été incorporé à Maurice, le 13 juin 2008 et administré jusqu’en 2013 par le bureau local du cabinet d’avocats londonien Appleby.

D’après Nicolas Ryan, SLML est un «holding régional, créé pour des affaires en Afrique et en Inde». Alors où sont passés les autres clients entre 2011 et 2012 ? D’autant que dans le rapport financier 2012 de la filiale ainsi que les relevés bancaires que nous détenons, toutes les rentrées d’argent proviennent de GCO.

Au 31 décembre 2012, le cumul des virements bancaires en provenance de GCO vers SNC-Lavalin Mauritius Ltd., s’élevait à 44, 7 millions de dollars.

Après avoir conclu le contrat avec GCO, SLML a signé, selon les documents dont nous disposons, des accords de sous-traitance avec deux autres filiales (fellow subsidiaries) à savoir SNC-Lavalin PTY (basé à Johannesburg) et SNC Australia.

Dans le rapport financier de SLML de l’année 2012, il est clairement écrit que SLML a comme principaux actionnaires, SNC lavalin Europe SAS et SNC lavalin SAS et que ces entités appartiennent à SNC Lavalin Group désigné dans ledit rapport financier comme le « ultimate holding company ».

SNC Lavalin, une réputation entachée

SNC Lavalin est présente dans 47 pays, au-delà de Maurice et de l’Afrique du Sud, l’entreprise canadienne dispose de bureaux au Kenya, en Tanzanie, au Mozambique, en Algérie, au Maroc.

Mais en avril 2013, alors que ses transactions avec GCO prenaient fin, le couperet du bureau d’éthique de la Banque mondiale (BM) tombe sur SNC Lavalin.

Entre 2008 et 2010, SNC Lavalin et ses filiales ont eu à exécuter plusieurs projets sur le continent africain, indique un article de jeune Afrique. Parmi ses projets on compte, selon Jeune Afrique, la réalisateur d’un concentrateur de minerai de fer en Mauritanie, pour un montant total de 515 millions d’euros, ou encore la construction de l’aéroport de Benghazi en Libye qui a couté 390 millions d’euros.

Mais en avril 2013, alors que ses transactions avec GCO prenaient fin, le couperet du bureau d’éthique de la Banque mondiale (BM) tombe sur SNC Lavalin. Accusée de pratiques corruptives dans le cadre d’un projet financé par la BM au Bangladesh, SNC Lavalin et ses filiales sont exclues des appels d’offres pendant dix ans, soit la plus lourde sanction jamais prononcée en l’occurrence par la Banque mondiale.

Mais en avril 2013, alors que ses transactions avec GCO prenaient fin, le couperet du bureau d’éthique de la Banque mondiale (BM) tombe sur SNC Lavalin.

SNC Lavalin n’a pas contesté les faits au contraire souligne la BM, « Cette radiation s’inscrit dans le cadre d’un Accord de règlement négocié entre la Banque mondiale et le Groupe SNC-Lavalin ».

Depuis cette affaire, « SNC-Lavalin poursuit sans relâche ses efforts en vue de redorer sa réputation et de poursuivre son expansion dans tous les marchés », note dans un article publié en mai 2018 par le site web du quotidien canadien, ‘’Le Devoir’’.

Dans l’œil du cyclone depuis quelques années, SNC-Lavalin est aussi visée par une enquête de la justice canadienne, sur une présumée affaire de corruption en Libye.

Selon les accusations de la justice canadienne, relayées par Radio Canada, la compagnie a payé 47,7 millions de dollars à des fonctionnaires libyens dans le but d’obtenir des contrats. Une affaire dans laquelle le géant canadien de l’ingénierie a plaidé non coupable

SNC-Lavalin est aussi citée dans une liste d’entreprises sanctionnées par la Banque africaine de développement (BAD).

Pour éviter des sanctions SNC-Lavalin a conclu avec la BAD, un accord en octobre 2015. Et selon les termes de cet accord disponible sur le site web de la BAD, SNC-Lavalin s’est acquitté de la somme de 1,5 million de dollar et a signé une « entente de règlement ».

Il était reproché à la multinationale canadienne par la Banque mondiale d’avoir procéder à des « paiements illicites » pour obtenir des contrats en Mozambique en 2008 et en Ouganda en 2010.

Le zircon, quel apport ?

Grande Côte Opérations SA (GCO-SA) est une entreprise minière, une société anonyme de droit sénégalais créé en 2008, par l’état sénégalais et son partenaire Mineral Deposit Limited (MDL).

Par décret présidentiel (n° 2007-1326 en date du 02 novembre 2007), une concession (25 ans renouvelables) a été accordée à GCO, sur une superficie de 445 Km2, sise dans le littoral nord du Sénégal.

La convention liant le Sénégal à MDL, que nous avons consulté sur un des sites officiels du gouvernement, précise un investissement global de 600 millions de dollars auquel GCO va consentir dans ce projet.

Aujourd’hui GCO rime avec zircon, minerai très peu connu, il s’agit d’un silicate utilisé dans les réacteurs nucléaires. Or GCO, n’exploite pas que le zircon, il produit une quantité importante d’autres minerais comme l’ilménite, le rutile ou encore le leucoxène.

Et selon son ex- directeur général, Daniel Marini, GCO exploite la 6è plus grande mine de zircon au monde et aussi la 7è mine mondiale d’ilménite.

En 2014, la contribution des sociétés minières au budget de l’état sénégalais était en 54 milliards FCFA dont 2,66 milliards en provenance de GCO, selon le rapport ITIE Sénégal de cette année. Le rapport 2016 de la même organisation, mentionne une contribution de 99 milliards FCFA des sociétés minières au budget de l’Etat sénégalais, soit une hausse de 54 milliards en deux ans.

Contrairement à 2014, le rapport ITIE de 2016, ne donne pas les détails des paiements effectués par GCO qui a manqué cette fois -ci de fournir des « états financiers certifiés » aux enquêteurs de ITIE Sénégal.

Contacté une seconde fois (par courriel, le 12 mai 2018), le directeur adjoint de GCO, Bruno Delanoue n’a pas cette fois-ci donné suite à nos questions.

La construction des installations de GCO à Diogo, à deux heures de route au nord de la capitale, Dakar, ont occasionné des déplacements massifs de populations.

Un processus qui a suscité quelques couacs, les déplacés ont critiqué la lenteur et aussi les faibles compensations financières, selon un rapport parlementaire dont nous détenons une copie.

Au niveau du gouvernement sénégalais, GCO jouit d’une bonne réputation. En visite à Diogo, à la mi-avril 2018, l’actuel ministre de l’Environnement, Mama Thierno Dieng, qualifie de « modèle achevé » la politique environnementale de GCO.

Selon des chiffres contenus dans le rapport 2016 de ITIE Sénégal, le nombre d’employés à GCO s’élevait courant 2016 à 1.133 dont 705 permanents.

Les rapports de l’ITIE, constituent pratiquement les seules sources d’informations fiables sur la nature des entreprises minières exerçant au Sénégal. Toutefois, ITIE Sénégal considère que les « contrats privés » comme celui entre SLML et GCO ne font pas partie de son champ d’action.

«Les contrats auxquels s’intéresse l’ITIE sont des contrats signés entre l’Etat du Sénégal et les entreprises détentrices de titres miniers. Les contrats signés entre les entreprises extractives et les compagnies que vous qualifiez « d’offshore » sont du domaine privé», indique ITIE Sénégal dans un mail envoyé le 17 mai 2018, par son bureau de communication et des relations publiques, en réponse à nos questions envoyés douze jours plutôt.

Par Momar Niang – Cenozo

West Africa Leaks, est une série de révélations faites par une dizaine de journalistes ouest africains, membres du Centre Norbert Zongo pour le journalisme d’investigation (Cenozo), basé à Ouagadougou. Les documents exploités dans le cadre de projet proviennent d’un leak obtenu par le Consortium international des journalistes d’investigations (ICIJ, basé à Washington), cheville ouvrière des projets d’investigations comme le Swissleaks, les Panama Papers et tout récemment les Paradise Papers.

KLINFOS.COM c’est aussi vous ! Vous avez une info? Appelez la rédaction centrale de KLINFOS.COM au + 221762323565 info@klinfos.com